从电子材料向能源解决方案转变,锂电池专利数遥遥领先:三星 SDI 属于三星集团旗下子公司,成立于 1970 年,在三星集团内部与兄弟公司构建了协同性产业链。主要业务涉及电子材料和能源解决方案(二次电池),1999 年开发出当时世界最大容量 1800mAh 圆形锂离子电池,发展重点开始转向锂离子电池领域。截至 2021 年 1 月 21 日,公司在锂电池领域拥有 1523 项专利,属于动力电池领域强有力的竞争者。

消费电池与动力电池共同发展:1999 年进入锂离子电池领域,最先发展消费电池,2010 年三星 SDI 小型二次电池业务全球市场份额第一,之后连续 5 年保持第一,消费电池仍是三星 SDI 的优势产品。2008 年开始进入动力电池领域,相继在中韩欧美设立生产基地,截至 2020 年底,投产产能为 19GWh,相比竞争 对手明显落后。

三星 SDI 核心竞争力:

1)三星 SDI 与三星集团旗下子公司三星物产、三星电子都有密切的合作关系, 构建了协同性产业链,同时还收购了三星第一毛织,有利于汽车和有机发光二极管(OLED)两个领域的发展。三星 SDI 目前关于正极材料、负极材料、隔膜三项核心材料的专利数量居全球前三,电解液专利数量位列全球第七,具有明显的技术优势。

2)三星 SDI 继续向高镍路线发展,推出 Gen5 动力电池,深化与宝马的合作; 此外,提出全固态电池技术发展蓝图,采用固态电解质和 Ag-C 纳米复合层,但还处于原型阶段;三星 SDI 还布局下一代电池锂硫电池,但近年相关专利申请量少。

3)三星 SDI 的客户偏向高端车企,主要是宝马和大众。在原材料方面,与锂、镍、钴上游原材料企业进行合作,如赣锋锂业、嘉能可等,保证供应体系畅通; 为了降低成本,保持竞争力,三星 SDI 积极与优质的电池原材料供应商达成合作, 主要分布在中日韩三国。

1、三星 SDI——资深锂电池供应商

1.1、从电子材料向能源解决方案的转变

三星 SDI 成立于 1970 年 1 月 20 日,于 1979 年 2 月 27 日上市,第一大股东是三星电子,持股比例为 20.4%。该公司主要运营两个业务部门:能源解决方案部门和电子材料部门。能源解决方案部门从事手机电池、汽车电池和蓄电装置的制造业务;电子材料部门则从事半导体和显示器材料的制造业务。

电子材料业务板块不断扩大种类,产品份额占据全球前三。三星 SDI 以 1994 年开发半导体工艺材料 EMC*(环氧树脂模塑料)为起点,迈出了电子材料业务的第一步,并逐渐将业务扩展至半导体、显示器、二次电池和太阳能电池用材料。 自业务开始以来不断成长,2014 年包括半导体工艺材料 SOH、SOD 在内的共 5 个产品跃升全球市场份额前三位。

能源解决方案业务涉及小型锂离子电池、汽车电池、ESS 电池三大类,三大业务起步后处于快速发展阶段。1999 年成功研发出行业内最大容量的 1800mAh 圆形锂离子电池,自此开始进入锂电池领域。2010 年,小型二次电池业务达到全球市场份额第一,且从 2010 年起连续五年排名第一(按照 B3*标准)。2008 年开始进入动力电池领域,此后通过收购、新设等方式在全球建立起汽车动力电池公司。以小型锂离子二次电池技术为基础,2010 年正式启动锂离子电池 ESS 业 务,将二次电池稳定性应用至大型电池系统 ESS。

三星 SDI 收入稳步增加,但归母净利润从 2018 年以后开始下降。2015 年、2016 年、2017 年、2018 年、2019 年收入分别为 417.45 亿元、299.41 亿元、386.18 亿元、560.94 亿元、609.08 亿元。2015 年、2016 年、2017 年、2018 年、2019 年归母净利润分别为 2.97 亿元、12.63 亿元、40.15 亿元、42.95 亿元、21.51 亿元,但自从 2016 年以来利润增速逐渐降低,2019 年同比增速为-46.8%。公 司资产负债率在 2018 年提高到 36.8%,随后几年稳定在该水平;ROE 在 2017 年和 2018 年达到最高 6%,其余各年都稳定在 2~3%间。

三星 SDI 业务收入依赖二次电池业务支撑,二次电池业务成为未来主要竞争点。三星 SDI 年报中分业务列示了二次电池业务和电子材料业务的收入情况,从 2016 年到 2019 年二次电池业务收入增速稳定,而电子材料业务收入则在 2000 亿韩元左右稳步波动。在收入结构中,电子材料占比明显下降,能源解决方案(即 二次电池业务)占比增加,2019 年已经高达 76.4%。

三星 SDI 的生产和销售网络遍布全球,研发仍保留在本国。三星 SDI 自二十世 纪九十年代以来迅速在全球范围内布局,目前在美国、英国、德国、印度、中国 等国家设立了销售法人,在美国、奥地利、匈牙利、印度、越南、中国等国家设 立了生产法人。

1.2、聚焦新能源方向,积极进行锂电池业务扩张

顺应“低碳经济增长战略”,进入动力电池领域发展。1999 年,三星 SDI 进入 电池领域;2008 年,韩国提出了“低碳经济增长战略”,顺应形势,三星 SDI 与 Bosch(博世)合作正式开发动力电池业务。此后,在韩中美欧等地先后建 立了汽车动力电池工厂。

小型锂离子电池业务板块快速发展,保持强劲的市场支配力。1999 年成功研发 出行业内最大容量的 1800mAh 圆形锂离子电池,自此开始进入锂电池领域。 2010 年,小型二次电池业务全球市场份额第一,且从 2010 年起连续五年排名 第一(按照 B3*标准)。小型锂离子电池主要用于笔记本电脑、平板电脑、移动 电话、穿戴式装置、移动电源等领域。

汽车电池业务板块迎合技术潮流,迅速构建起全球网络结构。2008 年开始进入 动力电池领域,此后通过收购、新设等方式在全球建立起汽车动力电池公司。三 星 SDI 的动力电池以方形电池为主,现有 37/60/94Ah 等多种产品,形成了从 电池单元、模块到电池组完整的电动汽车动力电池业务体系。

ESS 电池业务板块利用优势,延伸应用范围。以小型锂离子二次电池技术为基础, 2010 年正式启动锂离子电池 ESS 业务,将二次电池稳定性应用至大型电池系统 ESS。ESS 具有寿命长、安全性高、性能优越、可靠性等特点,提供电力用、商 业用、家庭用、通信用 ESS 以及 UPS 解决方案,从 kWh 级到 MWh 级,内容涵 盖生活中的方方面面,引领环境能源产业的发展。

产品种类齐全,主攻方形三元电池,拥有良好的车企合作关系。三星 SDI 的动 力电池产品以单一容量具有高能量密度的方形电池为主,主攻方形三元电池(正 极材料主要采用三元 NCM),目前单体能量密度大约为 220-250Wh/kg。产品 线齐全,包括 BEV 纯电动汽车用电池(60Ah、94Ah)、PHEV 插电混合用电池 (26Ah、37Ah)(26Ah 会逐渐被 37Ah 取代)、HEV 混合电动车用电池(5.2Ah、 5.9Ag)、以及结合超级电容和锂离子化学的 Hi-Cap(4Ah、11Ah)。三星 SDI 的客户主要集中欧美,是宝马的主要供应商,与豪华车企具有良好的合作关系。

业务体系完整,便于电池的推广应用。三星 SDI 的方形电池可以叠放成电池模 块,用多个电池模块可以组装成为电池组,最后组装在外壳中,进而根据特定汽 车型号设计电池产品。这一完整的业务体系使得三星 SDI 的方形电池应用十分广泛。

动 力 电 池 出货量 与 装机量 稳 步提升 , 但 与 竞 争 对 手 相 比 处 于 落 后状态 。2015-2019 年,三星 SDI 汽车动力电池出货量逐渐增加,但增速在 2017 年后急剧下降;2012-2019 年,汽车动力电池装机量也在逐渐增加,但在 2014 年后增 速也是急剧下降。根据报告,2020 年 7 月,全球电池装机量排名前三 甲依次为 LG 化学、宁德时代和松下,三星 SDI 位于第四,占比为 7.3%。

三星 SDI 在韩国、中国、欧洲、美国都有动产基地的布局,已投产 19GWh。公 司拥有蔚山工厂、西安工厂、天津工厂、匈牙利工厂等生产工厂,合计投产 19GWh,计划和在建产能为 10GWh,配套宝马、大众、捷豹路虎、克莱斯勒、 沃尔沃、奥迪等车企。

1.3、 公司股权结构和股价复盘

截至 2021 年 2 月,三星 SDI 在韩国证券交易所发行的股票中有 98%是普通股, 股票代码为 KS006400;优先股占 2%,股票代码为 KS006405。

截至 2020 年 9 月 30 日,持股超过 5%的大股东是:Samsung Electronics、 National Pension Service of Korea、BlackRock Fund Advisors。三星电子不 仅是三星 SDI 最大股东,也是三星 SDI 采购和销售业务伙伴。

2008 年 1 月 2 日到 2021 年 2 月 3 日期间,三星 SDI 股价经历了两次大涨,分 别在 2009 年和 2020 年,尤其是 2020 年股价涨幅惊人。2009 年,韩国政策支 持、全球经济复苏加上三星 SDI 成为宝马动力电池供货商等原因,带动 2009 年 1 月开始到 2010 年 1 月期间股价快速上升。

2020 年欧洲新能源市场超额需求助推三星 SDI 股价上升。自 2020 年起,欧洲 各国通过发放补贴等措施严格落实环保政策,抑制燃油车的使用,促进了新能源 汽车行业的发展。在政策的刺激下,欧洲超越中国占据全球 49%的市场份额, 从而推动了以欧洲为主场的三星 SDI 股价的大幅上涨。

2、 布局中韩欧美生产基地,产能有待提升

2.1、 08-15 年:开始进入动力电池领域,立足中韩布局

韩国市场:依托国内市场,利用优势地位进入电动汽车动力电池领域。2008 年 6 月,三星 SDI 和博世合作建立合资公司 SB Limotive(总部位于韩国),双方 各自持股 50%,合资公司将致力于研发、制造和销售车用锂离子电池。2009 年, SB Limotive 成为宝马刚推出的纯电动汽车 Megacity 的电池供货商,从而使三 星 SDI 顺利进入了动力电池市场。

韩国市场:全资收购博世股权,凭借宝马背书,开始世界扩张。2012 年,三星 SDI 对 SB Limotive 进行全资收购,保留下 SB Limotive 在韩国的业务和宝马客 户。三星 SDI 已经为 30 多个汽车电气化项目供应电池,且项目数量还在不断增 加。

韩国市场:动力电池基地——蔚山工厂奠基。2009 年 9 月 10 日,SB LiMotive 的蔚山工厂奠基开工,仅耗时九个月新工厂就已建成,工厂占地面积 34,000 平 方米,此后开始量产混合动力汽车和纯电动汽车用锂离子电池。2009 年, SB LiMotive 电池就已用于宝马的 Megacity 纯电动车;此外,宝马 ActiveE 、大众 也采用了 SB LiMotive 的电池。

中国市场:电动汽车市场增长潜力巨大,政府积极推广。中国是全球最大的汽车 市场,在电动汽车市场上的增长潜力最大。为了解决汽车普及带来的环境污染问 题,中国积极推广电动汽车产业的发展。根据 CPCA 统计,在全球新能源汽车市 场份额占比中,中国在 2015-2019 年间的占比始终占据第一,2020 年上半年被 欧洲反超,居于第二。

中国市场:抢占先机,三星 SDI 加速中国市场的产能布局。中国市场作为全球 汽车电池最重要的市场之一,为了在高速发展的中国电动汽车市场中占据有利地 位,三星 SDI 率先在中国建立了专门生产动力电池的工厂,并已经投入批量生产。

2.2、 16-18 年:中国白名单限制,转向欧洲布局

中国市场:三元锂电池风险评估,导致客户衰减。2016 年 1 月,工业和信息化 部装备司司长张相木表示,工信部将组织开展对三元锂电池的风险评估,在评估 完成前,暂停三元锂电池客车列入新能源汽车推广应用推荐车型目录。这一事件 导致只有三元电池的三星 SDI 彻底失去了中国客车客户。

中国市场:三星 SDI 面临政策限制和信任危机,在中国的发展基本停摆。2015 年 11 月到 2016 年 7 月期间,工信部相继公布了四批《汽车动力蓄电池行业规 范条件》企业目录(俗称“电池白名单”),四批白名单中均无外资企业入选。 由于三星 SDI 一直未能进入白名单,导致其客户始终无法获得补贴进行生产,这 样三星 SDI 就被挡在了中国市场门外。2017 年 2 月,三星 SDI 天津工厂发生起 火事故,加剧了外界对动力电池安全性的担忧。在这一连串事故下,三星 SDI 在中国市场基本停摆。

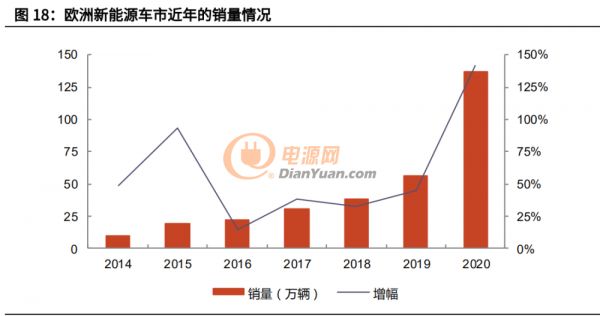

欧洲市场:新能源汽车销量增长,成为全球第二大新能源汽车市场。近年来,欧 洲消费者对电动汽车的认可逐渐增加,新能源汽车销量正在稳步提高。据鑫椤锂 电统计,2019 年欧洲新能源汽车销量达到 56.4 万辆,远超美国市场的 32.5 万 辆,成为全球第二大新能源汽车市场。2020 年全年,欧洲共登记了 136.7 万辆 新能源乘用车,同比增长达到了 142%。

欧洲市场:电池巨头纷纷在欧洲进行产能布局,三星 SDI 加速布局参与竞争。欧洲作为三大电动汽车市场之一,始终是国内外电池巨头的重要目标市场。特斯 拉、三星、LG 化学等企业分别在荷兰、匈牙利、德国等地已建或拟建工厂。

欧洲市场:在匈牙利建立动力电池工厂,不断增加生产线运营。2016 年,三星 SDI 投入 1000 亿匈牙利福林(约人民币 24 亿元)在匈牙利建立电动车电池工 厂,2017 年 5 月匈牙利动力电池工厂正式落成,可年产电池 5 万组。匈牙利电池工厂主要面向当地及欧洲各国销售,1 号产线于 2018 年底投入运营,而 2-4 号线则于 2019 年 3 月至 2019 年 9 月分别投入运营。

2.3、 18 年至今:重新进入中国市场,稳固全球布局

中国市场:外资动力电池政策松动,三星 SDI 业务开始恢复。“白名单”在 2016 年 7 月发布第四批之后不再更新,2018 年 5 月由中国汽车动力电池产业创新联 盟发布的《汽车动力蓄电池和氢燃料电池行业白名单(第一批)》发布,替换老 版“白名单”。三星、LG 化学、SK 三家韩系电池企业都入选新版“白名单”, 三星 SDI 动力电池开始出现在插电式混合动力车型。

中国市场:三星环新扩建生产线,三星 SDI 增加持股,巩固优势地位。2019 年 6 月 24 日,陕西省发展和改革委员会官网发布“关于三星环新(西安)动力电池有限公司扩建 120Ah 锂离子动力电池生产线项目节能报告的审查意见”的信 息。该项目由三星环新建设,总投资 50 亿元,将建设:

1)一条 540 万块 120Ah 锂离子动力电池生产线;

2)一条 540 万块 37Ah 锂离子动力电池生产线;

3)新增锂离子电池生产线设备共 221 台(套),新增氮气储罐一个及汽化器 2 台。2019 年 7 月 5 日,三星 SDI 以 3400 万美元(约人民币 2.39 亿元)的价格 增持三星环新(西安)动力电池有限公司股份,从原来的 15%提升至 65%,成 为了三星环新的第一大股东;环新集团持股变为 35%,西安高科正式退出。

欧洲市场:扩建匈牙利工厂,提升年产能。2019 年 10 月 15 日,三星 SDI 计划 投入 3900 亿匈牙利福林(约合人民币 92 亿)建立匈牙利第二家工厂,扩建后 的工厂共有四条线,年产能为 1200 万块电池,可满足 5 万辆电动车的电池需求。 2020 年公司开工建设,计划 2021 年开始运营。

欧洲市场:匈牙利预计投资增幅大,以期迅速提升产能。三星 SDI 预计将在 2030 年之前在匈牙利投资 12 万亿韩元(约 9.94 亿美元),并将其产能逐渐提升到每 个月 1800 万个电芯,其中 1 号工厂大约 600 万个,2 号工厂 1200 万个。

美国市场:第一个大批量汽车电池生产工厂的建立。三星 SDI 宣布在密歇根州 底特律附近投资 6270 万美元(约合人民币 4.34 亿元)建设动力电池工厂,作 为三星 SDI 美国公司的电池组制造工厂、研发中心和汽车电池运营总部。密歇根 州战略基金批准了为该项目设立的密歇根商业发展项目 1000 万美元的资助,此 外该项目还得到了奥本山市的房产税减免和 6 项州教育税减免的支持。

3、 三星 SDI 优势

3.1、 专注研发,具备方形电池技术优势

3.1.1、三星集团产业链协同布局,三星 SDI 专利数量全球第二

背靠韩国最大财团三星集团,与兄弟公司协同布局产业链,共同抢占市场。上游 方面,三星物产拥有 Kisanfu 钴矿 15%的开采权,由三星物产向三星 SDI 供应 钴原材料;下游方面,与消费领域巨头三星电子合作;同时三星 SDI 与 ECOPRO BM 公司共同成立合资公司,布局正极材料。三星 SDI 与三星集团旗下兄弟子公 司形成上下游协调合作的产业链,共同布局钴矿、正极材料、锂电池、消费电子 等领域。

1)协同性研发机构的形成,为技术研究与开发奠定良好基础。三星 SDI 协同性 研发结构由三星综合技术院(SAIT)、三星材料研究团队和三星 SDI 三方构成。 其中,三星综合技术研究院(SAIT)负责进行前沿研究,并积极与国内外大学 研究机构进行合作研究;三星材料研究团队负责开发下一代材料、产品;三星 SDI 研发团队负责改善产品,实现产品的商业化。

2)同一控股合并,实现协同作用。2014 年,三星 SDI 公司用价值 3.5 万亿韩元 (约合 33 亿美元)的股票收购三星第一毛织(三星集团旗下子公司)。通过合 并,三星 SDI 可以利用被收购企业的化学与材料供应链扩展锂离子电池业务。对 三星 SDI 长远发展来讲,此次收购对汽车和有机发光二极管(OLED)两个领域 都将带来协同效应。

3)三星半导体与三星 SDI 均涉猎半导体业务,双方共享资源,可发挥协同优势。1978 年,三星半导体从三星电子公司分立出来成为独立的实体,1983 年起成功 发展了 64KDRAM 超大规模集成电路,随后快速发展了许多新的半导体产品,逐 渐成为全球的半导体厂商。三星 SDI 以 1994 年开发半导体工艺材料 EMC*(环 氧树脂模塑料)为起点,并逐渐将业务扩展至半导体、显示器等领域。2014 年 包括半导体工艺材料 SOH, SOD 在内的共 5 个产品跃升全球市场份额前三位。 双方研究领域有所重叠,可以加大合作力度、资源共享,促进双方的共同发展。

声明:本内容为作者独立观点,不代表电源网。本网站原创内容,如需转载,请注明出处;本网站转载的内容(文章、图片、视频)等资料版权归原作者所有。如我们采用了您不宜公开的文章或图片,未能及时和您确认,避免给双方造成不必要的经济损失,请电邮联系我们,以便迅速采取适当处理措施;欢迎投稿,邮箱∶editor@netbroad.com。

| 适用高功率锂离子电池的硕特 UHP-SMD 保险丝 | 23-12-07 15:53 |

|---|---|

| 投资超30亿美元,通用与三星SDI将在美新建电池工厂 | 23-04-26 15:07 |

| SCHURTER (硕特) 推出UHP 高电流贴片(SMD) 保险丝 | 23-01-09 11:56 |

| 费思科技动力电池测试应用 | 21-08-10 16:53 |

| 数字化革新突破动力电池大规模制造化成分容瓶颈,迎接电动汽车 “黄金时代”到来 | 21-07-05 15:03 |